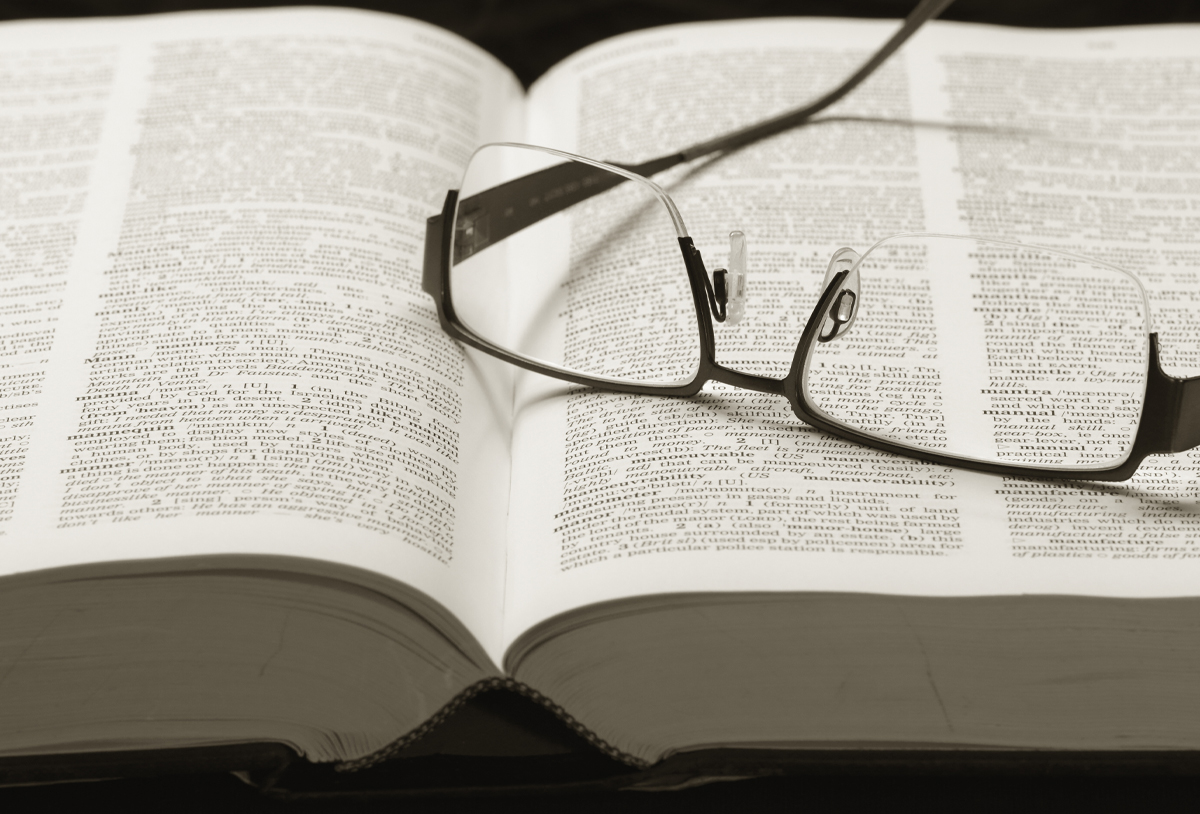

GLOSSAIRE DES TERMES HYPOTHÉCAIRES

Les hypothèques et le financement du logement sont des sujets qui impliquent parfois des expressions ou un vocabulaire inconnus. Consultez notre glossaire des termes hypothécaires pour obtenir des réponses rapides sur la signification des mots et expressions liés aux prêts hypothécaires. Pour une discussion plus approfondie sur les prêts hypothécaires et sur la stratégie de financement qui vous convient le mieux, faites appel à un professionnel des prêts hypothécaires.

A | B | C | D | E | F | G | H | L | M | O | P | R | S | T | U | V | W

GLOSSAIRE DES TERMES HYPOTHÉCAIRES

Les hypothèques et le financement du logement sont des sujets qui impliquent parfois des expressions ou un vocabulaire inconnus. Consultez notre glossaire des termes hypothécaires pour obtenir des réponses rapides sur la signification des mots et expressions liés aux prêts hypothécaires. Pour une discussion plus approfondie sur les prêts hypothécaires et sur la stratégie de financement qui vous convient le mieux, faites appel à un professionnel des prêts hypothécaires.

A | B | C | D | E | F | G | H | L | M | O | P | R | S | T | U | V | W

Le montant en espèces payé pour l’achat par l’acheteur d’une maison. Ceci est également connu comme «l’équité» initiale de l’acheteur dans la propriété. Un courtier en hypothèques peut offrir des conseils sur les prêts hypothécaires qui nécessitent une mise de fonds peu élevée ou des manières d’épargner pour amasser un acompte dans le but d’acheter une maison.

Un agent immobilier qui agit contractuellement au nom de l’acheteur. Traditionnellement, et encore dans la plupart des cas au Canada, l’agent immobilier est l’agent des vendeurs et ces derniers paient l’agent avec le produit de la vente. Un mandat de recherche de l’acheteur permet à un agent immobilier (avec une divulgation complète aux vendeurs ou à leur agent) de négocier au nom de l’acheteur, sans conflit d’intérêt juridique. Le vendeur paie toujours les frais d’agent de l’acheteur, mais cela est toujours précisé et reconnu dans l’offre d’achat.

Il existe deux types d’ajustements qui peuvent être facturés à un acheteur à la clôture de son hypothèque:

-Services prépayés

Lorsque les vendeurs ont des impôts fonciers prépayés ou certains services publics, le montant du paiement anticipé au prorata peut être facturé à l’acheteur, en fonction de la date d’occupation. Par exemple, si les vendeurs ont payé les taxes foncières jusqu’à la fin de l’année, et que la vente se termine le 15 octobre, les acheteurs se verront facturer un ajustement de 77/365 ièmes (le nombre de jours restants dans l’année) du total payé pour l’année.

-Intérêt.

Il s’agit du montant des intérêts devant être payés d’avance jusqu’à la date d’ajustement des intérêts (DAI). La DAI est le moment où l’intérêt hypothécaire commence à s’accumuler «en souffrance». Au Canada, tous les intérêts hypothécaires sont calculés et payés après la période à laquelle ils s’appliquent.

Cela diffère de la façon dont les locations et les loyers sont calculés, «à l’avance». La bonne nouvelle ici est que si vous pré-payez pendant trois semaines, par exemple, vous n’aurez pas à effectuer votre premier paiement pendant près de deux mois. De plus, si vous prenez un délai de paiement aux deux semaines, la période d’ajustement des intérêts la plus longue est inférieure à deux semaines, par définition.

Amortissement

L’amortissement est le processus de remboursement du solde du principal dû de l’hypothèque au moyen de remboursements réguliers et systématiques du principal et de paiements supplémentaires du principal à intervalles irréguliers. Généralement associé à une période cible (la norme étant de 25 ans) sur laquelle le paiement mixte initial est calculé. La période d’amortissement maximale disponible au Canada est généralement de 30 ans.

Évaluation

Il s’agit d’une estimation de la valeur actuelle de la propriété pour le prêteur (la «propriété en question»), en utilisant l’une ou les deux techniques suivantes:

-Approche de comparaison de la valeur marchande:

La majorité des évaluations résidentielles au Canada utilisent cette technique, comparant les ventes récentes de propriétés similaires («comparables ’’ ou «comps» dans le jargon immobilier) et ajoutant et soustrayant les différences de valeur des mêmes caractéristiques dans la propriété en question.

Par exemple, si une maison de la même taille sur la même rue et dans le même état que la propriété en question s’est récemment vendue pour 200 000 $, mais que ce «comparable» avait un garage triple et un sous-sol fini et que le «sujet» n’en avait pas; l’évaluateur calcule la valeur marchande de ces caractéristiques (par exemple, 12 000 $ au total) et déduit ce montant de 200 000 $, ce qui donne une «valeur ajustée» de 188 000 $. Cela se fait généralement avec au moins trois «comparables» et la valeur moyenne ou la médiane est utilisée.

-Approche de coût déprécié:

Cette technique est une mesure de soutien de la valeur utilisée par de nombreux évaluateurs, par laquelle la valeur du terrain est estimée et ajoutée à une estimation de la valeur dépréciée du bâtiment. Là où il y a peu de comparables disponibles, un poids relativement plus important pourrait être accordé à cette méthode.

Si votre mise de fonds est inférieure à 20% du prix d’achat de la propriété, le prêteur exigera soit une assurance hypothécaire privée, soit une assurance hypothécaire publique auprès de Genworth Financial Canada ou de la Société canadienne de logement et d’hypothèques (SCHL). Les frais sont calculés en pourcentage de votre prêt hypothécaire. Ceci est également connu sous le nom d’assurance par défaut. (Veuillez noter que nous calculerons automatiquement ce montant pour vous si votre prêt hypothécaire entre dans cette catégorie – contactez l’un de nos courtiers en hypothèques pour plus de détails.)

Assurance offerte par les sociétés de titres pour protéger un propriétaire foncier, et donc le prêteur hypothécaire, contre tout «défaut» ou question juridique sur le titre du bien immobilier, ou sur la priorité légale du créancier hypothécaire. Ces défauts peuvent inclure, par exemple, des fraudes, des infractions de zonage, des irrégularités non révélées par une enquête immobilière, des erreurs ou des omissions dans des actes, ou des privilèges par des entrepreneurs ou pour des impôts impayés. Ces problèmes ne peuvent être connus que lorsque vous refinancez ou vendez la propriété. L’assurance titres est un contrat conçu pour se prémunir contre les pertes ou dommages résultant de vices de propriété.

Lors d’une vente, l’avocat de l’acheteur doit confirmer que les taxes locales ont été payées et sont à jour. Si tel est le cas, un certificat fiscal est émis, à partir duquel des ajustements peuvent être effectués – obligeant généralement l’acheteur à indemniser le vendeur pour les taxes prépayées. S’ils ne sont pas à jour, la municipalité demande au vendeur de les rembourser sur le produit de la vente. Si le produit est insuffisant, il incombe alors à l’acheteur de les payer.

Les règlements municipaux (règles de «zonage») exigent entre autres que la propriété résidentielle soit maintenue dans un état sécuritaire et habitable et que l’usage de la propriété soit conforme à des exigences particulières (pas d’appartements illégaux au sous-sol, d’antennes satellite, etc.).

Capital, intérêts, taxes, chauffage et la moitié des frais de copropriété, le cas échéant. Autrement connu sous le nom de «frais de logement», il s’agit d’un élément de base des ratios utilisés pour déterminer le montant hypothécaire auquel vous pourriez être admissible.

Le conseiller hypothécaire accrédité (CHA) est la désignation nationale canadienne des professionnels hypothécaires. Lancé en 2004, le CHA est administré par l’Association canadienne des conseillers hypothécaires (ACCHA) afin de promouvoir le professionnalisme dans le secteur hypothécaire canadien par l’élaboration de normes éducatives et déontologiques. Les professionnels hypothécaires ne sont pas tenus d’être un CHA, mais peuvent choisir de l’être de leur propre chef.

Un agent enregistré qui négocie avec les prêteurs au nom d’un emprunteur pour obtenir une hypothèque qui convient à la situation individuelle de l’emprunteur. Les courtiers en hypothèques sont particulièrement utiles pour financer des situations «non standard» qui ne peuvent être financées par un grand prêteur national. Un courtier en hypothèques a accès à des prêteurs qui ne font pas de publicité à l’échelle nationale ou n’exploitent pas de points de vente au détail.

Aussi connu sous le nom de «prêteur» – le bailleur de fonds et le détenteur de l’hypothèque.

Manquement aux versements hypothécaires mensuels convenus ou de certaines autres conditions d’un contrat hypothécaire.

Une pénalité pour le remboursement anticipé de tout ou partie d’une hypothèque en dehors de ses conditions normales de remboursement anticipé. Cela correspond généralement à «la différence entre le taux actuel et le taux du terme restant multiplié par le principal impayé et le solde du terme».

Exemple

Hypothèque de 100 000 $ à 9% avec 24 mois restants. Le taux actuel sur 2 ans est de 6,5%. Le différentiel est de 2,5% par an. L’IRD est de 100 000 $ * 2 ans * 2,5% pa = 5 000 $.

Cette fonction (qui n’est pas disponible chez tous les prêteurs) vous permet de doubler vos versements hypothécaires à tout moment sans pénalité. Cette fonctionnalité est souvent associée à la possibilité de «sauter» un nombre équivalent de paiements. Cela peut être utilisé pour accélérer le remboursement d’un prêt hypothécaire (car il s’agit d’un privilège de remboursement anticipé amélioré) ou pour gérer un revenu volatile. Par exemple, les particuliers à commission tels que les agents immobiliers pourraient «doubler» chaque chèque de commission et «sauter» pendant les périodes de faibles revenus.

Il s’agit d’une promesse faite par un avocat de s’assurer que certaines conditions (généralement du prêteur) sont remplies (généralement après la clôture, en raison de contraintes de temps). Le meilleur exemple est l’engagement d’enregistrer la mainlevée d’une ancienne hypothèque première hypothèque après l’enregistrement de la nouvelle, car il n’y a tout simplement pas assez de temps pour le faire à la clôture. Un engagement régit également une dynamique de clôture telle que la libération de fonds avant qu’un nouveau document hypothécaire ne soit officiellement enregistré.

La description légale, écrite et/ou cartographiée de l’emplacement et des dimensions de votre terrain. L’enquête doit également montrer les dimensions et l’emplacement sur le terrain de toute structure, y compris les ajouts tels que les piscines, les hangars et les clôtures. Une enquête à jour est souvent requise par un prêteur dans le cadre de la transaction hypothécaire.

La différence entre la valeur pour laquelle vous pourriez vendre votre propriété et le solde de ce qui est dû. Il existe une distinction importante entre «acompte» et prêteur – par exemple, si un acheteur achète une maison sans acompte, il peut avoir une «équité» si la valeur de la propriété augmente.

La valeur «évaluée» d’une propriété est une estimation historique et statique de la valeur de votre propriété utilisée par un gouvernement municipal (local) comme base de calcul des impôts fonciers annuels. Un «avis d’évaluation» de la municipalité contient la «valeur imposable» et, multipliée par le «taux au millième» actuel, les taxes foncières pour l’année peuvent être calculées. Dans certaines municipalités du Canada, le taux par mille est indiqué sur l’avis d’évaluation et dans d’autres, il est indiqué séparément.

Cession d’intérêts

- les situations de transfert où les coûts de transfert des prêteurs seraient autrement très élevés, et

- les situations de deuxième hypothèque où un report peut être difficile à obtenir.

L’échange final de contrepartie et la conclusion légale d’une transaction, impliquant soit l’achat d’une maison, une inscription hypothécaire, ou les deux.

La description légale, écrite et/ou cartographiée de l’emplacement et des dimensions de votre terrain. L’enquête doit également montrer les dimensions et l’emplacement sur le terrain de toute structure, y compris les ajouts tels que les piscines, les hangars et les clôtures. Une enquête à jour est souvent requise par un prêteur dans le cadre de la transaction hypothécaire.

Les frais payés au gouvernement provincial canadien pour l’enregistrement d’un transfert de titre, d’un enregistrement hypothécaire ou d’un autre instrument tel qu’une cession ou un privilège auprès des autorités locales.

Un important fournisseur d’assurance prêt hypothécaire du secteur privé au Canada. Pour plus de détails, consultez Assurance hypothécaire.

Avec un prêt hypothécaire à taux variable, le taux d’intérêt est généralement composé mensuellement et fluctue avec le taux préférentiel des prêteurs comme les banques à charte. Dans la plupart des cas, mais pas tous, l’HTV est entièrement ouvert.

Une hypothèque s’élevant généralement à 80% (ratio prêt/valeur) ou moins de la valeur de la propriété.

Intérêts qui ne sont calculés que sur le solde principal. Il n’est pas composé par le calcul des intérêts payables sur les intérêts courus.

Requis dans de nombreuses municipalités du Canada avant qu’un transfert de propriété puisse avoir lieu. Une lettre de conformité est un accusé de réception du service du bâtiment indiquant que la propriété a, ou est exempte de bons de travail en suspens. Les bons de travail sont des exigences spécifiques de nettoyage ou de réparation que le propriétaire doit remplir, en particulier avant un transfert de propriété.

Un engagement écrit d’un prêteur de prêter des fonds hypothécaires à des emprunteurs spécifiques à condition que certaines conditions soient remplies dans un délai spécifié avant la clôture. Un élément clé de l’engagement, en particulier dans une période de taux d’intérêt volatiles, est le «maintien du taux». Un prêteur peut «plafonner» un taux pendant une période définie, telle que 60 jours ou 90 jours. Un courtier en hypothèques peut souvent organiser une retenue de taux plus longue. Les engagements sur le financement des maisons neuves, qui ont généralement des dates de clôture plus longues, peuvent être négociés entre le prêteur et le constructeur et être conservés pendant six mois, voire même un an.

Il s’agit d’une réclamation contre un bien immobilier pour le paiement d’une dette ou d’une obligation liée au bien ou à ses propriétaires.

Une hypothèque fermée peut souvent être «ouverte» dans le but de prolonger la durée. La plupart des prêteurs combinent la pénalité pour rupture (généralement un différentiel de taux d’intérêt) avec le taux du nouveau terme prolongé. Lorsque vous optez pour un «mélange et prolongation», l’idée est d’obtenir un taux inférieur et de se protéger contre les augmentations de taux à l’avenir.

Si votre prêt hypothécaire n’est pas entièrement ouvert, une pénalité pourrait vous être facturée si vous souhaitez rembourser votre prêt hypothécaire avant la fin de la durée déterminée. La pénalité normale pour remboursement anticipé est le plus élevé d’entre trois mois d’intérêts ou le différentiel de taux d’intérêt (DTI) sur le montant à prépayer. La Société canadienne d’hypothèques et de logement (pour les prêts hypothécaires assurés) et quelques-uns des principaux prêteurs fixent la pénalité maximale à trois mois d’intérêts après que l’hypothèque soit en vigueur depuis trois ans, quel que soit le nombre de fois qu’elle a été renouvelée.

Une première hypothèque est une hypothèque enregistrée avant toutes les autres sur le titre. Ce type d’hypothèque donne au prêteur un privilège/charge principal sur votre maison et propriété qui a préséance sur toutes les autres hypothèques. La priorité est déterminée par la date et l’heure d’enregistrement de l’hypothèque. Ainsi, une première hypothèque est littéralement et légalement enregistrée «première». Une nouvelle première hypothèque ne peut donc être enregistrée en tant que «première» hypothèque que si une hypothèque existante est rejetée et si le titulaire d’une deuxième hypothèque «reporte» (c’est-à-dire «remettre dans le temps») à un moment qui suit immédiatement l’enregistrement de la nouvelle première hypothèque.

Une hypothèque supérieure à 80% (ratio prêt/valeur) de la valeur du bien. Ce type de prêt hypothécaire nécessite normalement le paiement d’une assurance prêt hypothécaire pour protéger le prêteur (voir Assurance hypothécaire).

Cela vous permet de convertir votre hypothèque en une nouvelle hypothèque à plus long terme tant qu’elle est toujours en vigueur.

Une hypothèque dont les conditions stipulent qu’elle ne peut être payée – même avec une pénalité – avant l’expiration de son terme, sauf si le prêteur y consent. Dans certains cas, un prêt hypothécaire fermé peut être libéré à un coût défini, généralement un différentiel de taux d’intérêt (DTI). Dans d’autres cas, il peut y avoir une pénalité punitive telle que l’intérêt total jusqu’à l’échéance.

Ce type d’hypothèque vous permet de rembourser les fonds empruntés sans préavis ni pénalité. Il existe deux types de prêts hypothécaires ouverts:

- les prêts hypothécaires à taux fixe; la durée est généralement assez courte (six mois à un an) et le taux d’intérêt est plus élevé que sur un prêt hypothécaire fermé, et

- les hypothèques à taux variable (HTV) qui sont généralement ouvertes (et sont des hypothèques de type «collatéral»). Cependant, plusieurs institutions ont introduit des versions fermées.

Un courtier en hypothèques peut discuter des caractéristiques de ces hypothèques et d’autres types de prêts hypothécaires, et peut vous conseiller sur l’approche qui vous convient.

Une hypothèque qui vous permet de transférer le montant et les modalités sur une nouvelle propriété sans frais ni pénalité. L’hypothèque devra être enregistrée sur le titre de la nouvelle propriété, donc à proprement parler elle n’est pas identique à tous égards. Dans le cas où vous pourriez avoir besoin de plus d’argent lorsque vous transférez l’hypothèque vers la nouvelle propriété, assurez-vous que vous avez le droit de fusionner les nouveaux fonds nécessaires ou que vous pouvez organiser les fonds supplémentaires séparément. Un courtier hypothécaire peut discuter avec vous des détails de cette stratégie hypothécaire.

Le montant dû sur votre prêt hypothécaire, y compris les intérêts non payés encourus.

Le droit de rembourser périodiquement plus que le principal prévu. Historiquement, les emprunteurs canadiens étaient limités à un seul versement annuel à la date anniversaire d’au plus 10% du capital initial. Ces dernières années, cependant, les privilèges de remboursement anticipé sont devenus plus cléments, reflétant le désir des acheteurs de rembourser leurs prêts hypothécaires de manière accélérée. (Voir Doubler).

Cela permet aux acheteurs d’obtenir jusqu’à 95% de financement sur des propriétés jusqu’à une certaine valeur. Le prêt doit être assuré contre le défaut par Genworth Financial Canada ou la SCHL (Société canadienne d’hypothèques et de logement). Cette valeur maximale de la maison variera en fonction de l’emplacement (les agents immobiliers locaux devraient connaître la limite applicable) et l’admissibilité peut varier en fonction des circonstances personnelles. Un courtier hypothécaire aura plus d’informations sur ce type d’hypothèque et pourra vous conseiller sur l’achat d’une maison.

Un enregistrement de l’historique de paiement d’un individu disponible dans un bureau de crédit. Les particuliers peuvent commander une copie de leur propre rapport en communiquant avec un bureau de crédit, généralement Trans Union (www.transunion.ca) ou Equifax (www.equifax.ca). Un courtier en hypothèques peut vous conseiller sur les moyens d’améliorer sa cote de crédit.

Rapport d’inspection de la maison

Le pourcentage obtenu en divisant vos frais d’habitation mensuels (capital, intérêts, taxes foncières, chauffage et la moitié des frais de condo) par votre revenu mensuel brut et en multipliant par 100. Cette formule est utilisée par tous les prêteurs comme critère pour mesurer la capacité d’un emprunteur (ou d’emprunteurs) à effectuer des paiements hypothécaires. Par exemple, la plupart des prêteurs canadiens exigent que ce ratio ne dépasse pas 32% pour application, tandis que d’autres autorisent des limites plus élevées. Il s’agit également du GDS maximal admissible pour la plupart des demandes d’assurance par défaut.

Le pourcentage obtenu en divisant vos frais d’habitation mensuels (capital, intérêts, impôts fonciers, chauffage et la moitié des frais de condo) PLUS toutes les autres dettes mensuelles par votre revenu mensuel brut et en multipliant par 100. Ceci est utilisé par les prêteurs comme la «limite supérieure» pour mesurer la capacité d’un emprunteur (ou des emprunteurs) à effectuer des paiements hypothécaires. Par exemple, la plupart des prêteurs canadiens exigent que ce ratio ne dépasse pas 40% pour une application particulière, certains aussi bas que 37%. 40% est également le TDS maximum admissible dans la plupart des demandes d’assurance par défaut.

Le pourcentage de la valeur de la propriété pour laquelle une hypothèque est requise. Ce ratio est important pour déterminer si une assurance-défaut est requise ou non et, dans l’affirmative, quel sera le coût de cette assurance (voir Assurance prêt hypothécaire). Par exemple, si la valeur de la propriété est de 200 000 $, l’acompte disponible est de 20 000 $ et l’hypothèque requise est de 180 000 $. Le LTV est de 180 000 $ / 200 000 $ ou 90%.

Obtention d’une nouvelle hypothèque sur une propriété existante. Vous recherchez peut-être plus d’argent, un meilleur taux ou des conditions de prépaiement différentes. Un courtier en hypothèques peut vous présenter vos options hypothécaires et vous conseiller sur l’opportunité de refinancer votre prêt hypothécaire.

«Rembourser» le taux hypothécaire en payant au prêteur une prime au moment du financement. Une offre de rachat est parfois utilisée comme élément de marketing par les constructeurs de maisons neuves, en particulier sur les prêts hypothécaires de deuxième maison à ratio élevé.

Un régime fédéral canadien qui permet à un contribuable de cotiser environ 18% de son revenu gagné – jusqu’à un maximum de 13 500 $ dans un régime de retraite «libre d’impôt». Si le contribuable a déjà payé de l’impôt sur le revenu personnel, alors la cotisation REER (qui peut être versée jusqu’au 1er mars de l’année suivant l’année au cours de laquelle le revenu a été gagné et imposé) peut donner lieu à un remboursement d’impôt important. Étant donné que les cotisations aux REER peuvent être effectuées rétroactivement, cette facilité et les importants remboursements en espèces qu’elle peut générer sont au cœur des programmes conçus pour les premiers acheteurs. Un courtier en hypothèques peut vous fournir plus de détails.

Un service d’une Chambre immobilière locale qui publie et échange les détails des propriétés enregistrées auprès d’eux. Alors que le Service d’annonces multiples était autrefois à l’usage exclusif des agents immobiliers enregistrés, il est maintenant possible pour un particulier d’afficher une propriété. De cette façon, le particulier n’a pas à s’engager à payer une «commission d’inscription» à un agent si la propriété se vend. La majorité des propriétés vendues au Canada sont vendues par l’intermédiaire du MLS local.

Une société d’État fédérale qui administre la «Loi nationale sur le logement» (LNH) et par l’intermédiaire de laquelle toutes les politiques et programmes fédéraux de logement sont mis en œuvre. La SCHL assure également de nombreux prêts hypothécaires au Canada à «ratio élevé», c’est-à-dire des prêts hypothécaires qui impliquent une mise de fonds inférieure à 20% de la valeur de la propriété.

Le processus de décision de vous prêter ou non de l’argent (ou du montant à vous prêter) en fonction de toutes les informations que vous avez fournies au prêteur. Chaque prêteur a un processus de souscription et des critères de prêt différents qui diffèrent dans une certaine mesure (généralement petite) des autres prêteurs.

Le taux le plus élevé que l’ emprunteur paiera dans une période de temps définie. Exemples de taux plafond:

- le taux engagé sur une lettre d’engagement ou une préqualification hypothécaire (également appelée «maintien de taux»);

- le taux maximum qui sera payé par l’emprunteur pendant la durée d’une «hypothèque à taux variable protégée».

Un prêteur devra généralement engager des frais pour s’assurer contre les augmentations de taux pendant la période de plafonnement. Cette assurance est appelée «couverture».

Un taux qui se multiplie par chaque mille dollars d’évaluation foncière pour donner les taxes foncières annuelles.

Des redevances spéciales peuvent être exigées par les municipalités canadiennes pour recouvrer le coût des services spéciaux, si ces services ne peuvent, pour une raison quelconque, être financés par les recettes générales ou s’appliquer principalement aux acheteurs de maisons. Exemples: installation de compteurs d’eau, amélioration des routes, amélioration des égouts.

Une taxe payable à un gouvernement provincial par l’acheteur lors du transfert de propriété d’un vendeur.

C’est le terme presque universellement appliqué pour changer de prêteur à la fin d’un terme, lorsque l’hypothèque devient «ouverte». La plupart des prêteurs canadiens paieront désormais tous les coûts d’un «transfert» (en plus de leur offrir un taux réduit pour les éloigner d’un concurrent). Consultez un courtier en hypothèques pour déterminer si un changement de prêteur est une bonne approche pour vous.

Le prêteur communique parfois avec l’employeur d’un demandeur afin de vérifier les informations fournies dans une demande de prêt hypothécaire ou une lettre d’emploi. Les informations pertinentes pour la vérification de l’emploi comprennent votre structure de revenus, la durée de votre emploi, votre poste, etc.